建筑业还能赚钱吗?——建筑企业营改增后对利润的影响分析

自国务院明确提出,力争“十二五”期间全面完成“营改增”改革,“营改增”便大步向前。我们可以观察到2012年“营改增”起步以来,具体分三步走,第一步是扩围,即“营改增”方案在地区和行业上的扩围,即全面推进营改增;第二步是改制,即进一步改革和完善增值税制度制度;第三步是立法。目前还处于扩围阶段。

目前,建筑业、房地产业、生活服务业、金融保险业四大行业营业税改增值税总方案即将公布,这将直接影响四大行业的800余万户企业,涉及年营业税税额1.6万亿元。铂略从各渠道了解到,预计6月下旬财政部和国税总局把四大行业的“营改增”草案上报国务院。若进展顺利,估计该草案最快可能在未来一周内出台,正式的实施日期可能最早会在10月1日,最晚在明年1月1日。接下来让我们就一些要点进行分析探讨。

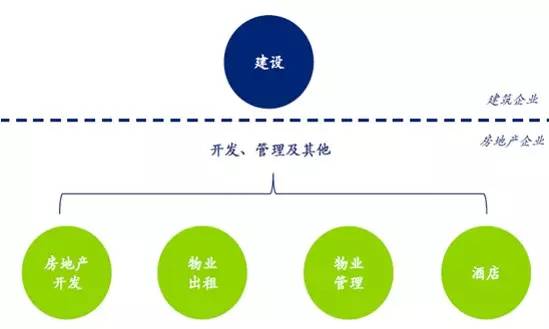

建筑业与房地产业业务关系

建筑与房地产企业业务主要包括:建设、房地产开发、物业出租、物业管理和酒店。

建筑业“营改增”

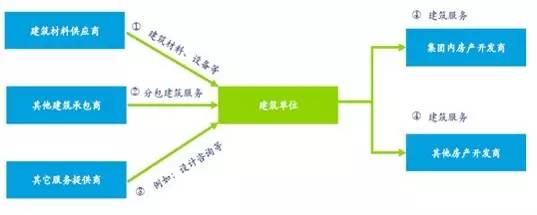

建筑业业务概述

1购买建筑材料、设备等

建筑材料供应商会向建筑单位提供建筑材料或设备建筑商采购原材料的进项税可以抵扣,建筑单位的抵扣范围扩大了,因此取得合规的进项税发票将有利于降低建筑单位的流转税税负。那么供应商的选择和发票取得环节的监控将是建筑单位的管理重点。

2分包建筑服务

建筑单位作为总包方会将自己的部分业务分包给其他建筑单位,。营业税时代税务局允许总包方以工程的全部承包额减去付给分包人或者转包人的价款后的余额为营业额,根据该营业额征收3%的营业税。发票管理上,早先由总包方统一开票,再分给分包方;后来由分包方在当地缴税,开完发票交给总包方进行抵扣。增值税时代,建筑商为一般纳税人的,按照销项额减进项额之差缴纳增值税,其采购建筑服务进项税可抵扣进项税,税率为11%。分包方为小规模纳税人时,总包方可以要求分包方去税务局代开增值税专用发票,税率为3%,取得的增值税专用发票可以进项抵扣。

3其它服务提供商

其他服务的提供商,包括设计,咨询,广告,法律等等。当前,服务包括设计、广告、咨询、法律等已纳入增值税的应税项目,保险等仍然按照营业税标准征收。未来,可能使用与6%的增值税税率,建筑商采购相关服务进项税可抵扣。

实际操作中,很多建筑单位或者房地产开发商会请国外的设计公司来设计。现今设计服务已经属于增值税范围里,所以如果要向境外公司或个人支付费用,该境外公司或个人在境内没有代理人的话,建筑单位或者房产开发商需要代扣代缴增值税,并且进行进项抵扣。建筑单位在选择供应商时,首先筛选建筑供应商的资质,供应商最好是一般纳税人。因为这类供应商可以提供增值税专用发票。小规模纳税人也可以接受。但是有些供应商是个人,个人是无法开具增值税专用发票的。企业可能遇到如下问题:无法列支成本;个人无法提供发票,那么他的报价应该含税,相关业务人员需要与其沟通,调整相应的价格。

4提供建筑服务

营业税时代,建筑服务需征收3%的营业税。在增值税时代,采用11%的增值税税率。建筑单位可开具增值税专用发票。建筑单位与房产开发商进行项目结算和发票开具的时点安排可能会影响当期应纳增值税及现金流。需考虑有效地管理各地分支机构/建筑工程的税务流程。过去建筑行业按照属地原则缴纳营业税,工程在哪里那么就在哪里交税。但是增值税是属人原则,只能向公司总机构所在地的税务机关交税。但是这样会影响地方财政收入,影响各地的财税分布,因此往后各分支机构/外出的建筑工程队采用预征方式,向工程所在地的税务机关预缴部分增值税,其余部分由建筑单位总公司汇总计算,交给总公司所在地的税务机关。

建筑业成本费用转嫁后转

进项税额是不进入成本的,进入增值税科目。因此营改增后,如果供应商提供的价格不变,那么作为客户成本是减少的例如建筑业原来向客户提供服务,收取100元,客户的成本就是100元。而营改增后,如果还是收取100元,客户的成本是100/1.11*1=90.09。既然客户的成本下降了,那供应商当然有提价空间,这就是税负向后转嫁。

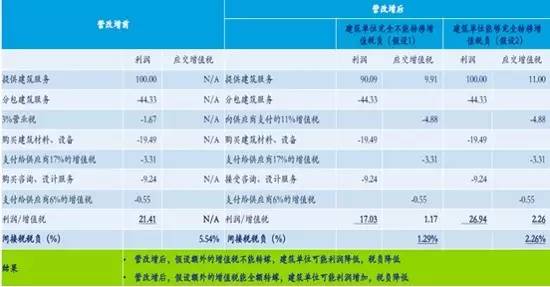

营改增对建筑业利润的影响分析表

该表模拟了营改增之前和营改增之后的利润影响和税负影响。可以根据两种假设建筑单位完全不能转移增值税负;建筑单位能够完全转移增值税负。计算出最大和最小的税负率。