"营改增"后采购环节内部管理涉税建议

对于有合同的采购订单,应依据合同谈判结果或谈判意向,如可抵扣进项税的应明确做“价税分离”;对于无合同的采购订单,应依据已有信息进行预判断,对于可抵扣进项税的应明确做“价税分离”。

供应商管理

a.一般纳税人提供应税服务,应纳税额为当期销项税额抵扣当期进项税额后的余额,一般纳税人直接开具增值税专用发票。

b.小规模纳税人,小规模纳税人实行按照销售额和征收率计算应纳税额的简易办法(应纳税额=销售额×征收率),并不得抵扣进项税额,一般情况开具增值税普通发票,只能去税务局代开增值税专用发票。不论小规模纳税人是什么类型的企业,其征收率均为3%,且不能进项抵扣,所以企业不需要给小规模纳税人开具专用发票。小规模纳税人提供专用发票必须是其主管税务机关代开的,所以企业审票时,可以观察征税率是否为3%和开具的增值税专用发票有无代开字样,判断小规模纳税人提供专票的真假。

c.个人,个人指自然人。《中华人民共和国增值税暂行条例实施细则》规定应税服务年销售额超过规定标准的其他个人不属于一般纳税人;向消费者个人销售货物或者应税劳务的,不得开具增值税专用发票。简单地说,自然人既不能给企业开具增值税专用发票,也不能接受企业提供的增值税专用发票。自然人虽然属于小规模纳税人,但是自然人不能要求税务机关代开专票。建筑行业、房地产难免和个人有业务往来,企业会要求他们开具增值税专用发票,但是他们没有资质,只能在外购买假发票,会带来虚开增值税发票的风险。

京东针对这个问题的做法:如果个人要求增值税专用发票的,需要提供相对应的公司委托个人采购货物并付款的授权委托书,加盖公司公章并请个人签署,公司名称要求与增票抬头一致。房地产和建筑企业可以借鉴京东经验,制定委托书的模板以备销售和采购所用。

案例:建筑业房地产企业向个人租用土方车。过去采取承包式租用车辆,即包车包人包油。营改增后,企业转变模式,只租车辆,油费由企业提供。因为油费可以进项税抵扣,降低企业税负;对个人也有好处,减少税基,降低个人税负。

d.个体工商户。个体户很有可能是小规模纳税人,但符合一般纳税人标准的,主管税务机关应当为其办理一般纳税人资格认定。个体工商户税号一般是身份证号码,被认定为增值税一般纳税人的话要换成组织机构代码,与一般纳税人税号相同形式,即当地区域代码+企业组织机构代码。

铂略建议:在保证潜在供应商充分竞争的情况下,供应商应为一般纳税人。在营改增之前,企业可以事先通知上下游企业特别是供应商,未来只同拥有一般纳税人资格的企业合作。同时修改招投标文件。

采购比价

案例:企业采购激光笔,有两个供应商报价。一个是一般纳税人,报价为117元。另一个是小规模纳税人,报价为106元。营改增前,从小规模纳税人处购货更划算,但是营改增后,推荐一般纳税人。因为前者的成本为100元,17元为进项税,可以抵扣。而后者的成本为102.91元,税额为3.09元,通常税额不能抵扣,如果想抵税还要去税务局代开发票。

实施措施

同样的价格选择供应商为一般纳税人还小规模纳税人时,可以比较不含税价格来做判断。比如售价为100元的材料,税率为17%,其不含税价格为85.5元;如果小规模纳税人能提供3%征税率的发票,且报价小于85.5,那么选择小规模纳税人;不能提供发票的,但报价小于83元(85.5/1.03),也可以选择小规模纳税;报价大于85.5元,选择一般纳税人。

铂略培训建议:企业在制定比价制度时必须抓住收入和成本不变的原则,保证潜在供应商充分竞争。

集中采购

企业必须在营改增之前实施集中采购。事前列出企业的成本和费用,划分集中采购的范围和单独采购的范围。

铂略注:预付卡是不能开具专票的,因为预付卡无法确定其用途,如果用于购买烟酒,根据国家税务总局增值税发票管理规定:商业企业一般纳税人零售的烟、酒、食品、服装、鞋帽(不包括劳保专用部分)、化妆品等消费品不得开具专用发票。

案例:房地产企业为销售人员购置手机及手机号码并支付通讯费。这些费用将来既可以进项抵扣,又可以作为办公费用在计算企业所得税时税前列支抵减,免除个人所得税。如果电话和号码是个人的,销售人员向公司报销,公司又要交企业所得税,代缴个人所得税,还不能进项抵扣。

推迟采购固定资产

购置固定资产不能像购买建筑材料一样采取先买晚开票的形式。因为在营改增前购置的固定资产不能进项抵扣,所以企业可以通过推迟采购固定资产来应对营改增。推迟采购的三种形式:先租后买、延长试用期、安装调试期。

营改增后,企业需改变购置车辆购车流程。营改增前,企业是先买车后上牌照,最后在报销。营改增后,买车后应先报销再上牌照。案例:某企业买车后上牌照,将发票全部交给车管所。正好机动车销售发票改版,税务局不允许认证。企业只能开红字发票重开,但是4S店要求企业归还所有发票,而发票已经交给车管所无法取回,以致于汽车不能抵扣。

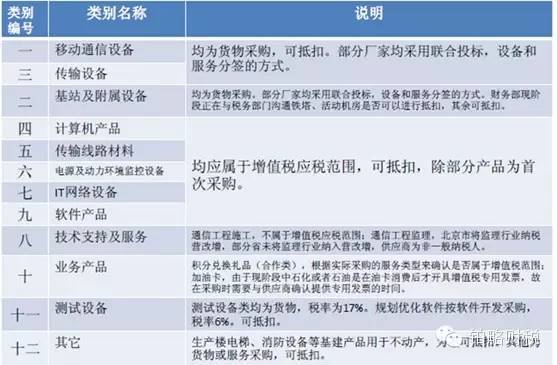

采购进项管理